La Réserve fédérale dispose actuellement de la ressource la plus précieuse au monde : le temps. C’est ce qu’a déclaré l’une des gouverneures de la Fed, Beth Hammack. Selon elle, l’économie américaine est en bonne santé et la Fed est dans une position favorable pour attendre de voir comment la situation évolue. Hammack estime qu’il faut du temps pour comprendre si le marché du travail est en train de se redresser et dans quelle mesure, grâce aux trois vagues d’assouplissement de la politique monétaire intervenues l’an dernier. Si la reprise se confirme, l’attention de la Fed se portera entièrement sur l’inflation.

Un avis similaire a été exprimé par une autre gouverneure de la Fed, Lori Logan. Elle a déclaré que l’inflation aux États‑Unis reste à un niveau inacceptable et nécessite de nouvelles mesures. Selon elle, le marché du travail américain a commencé à se redresser, comme le confirment les rapports sur les Non-Farm Payrolls et le chômage. Nous pouvons donc en conclure que la Fed se concentre désormais entièrement sur l’inflation.

Naturellement, Stephen Miran n’est pas d’accord avec cette position (qui s’en étonnerait ?). La semaine dernière encore, il a affirmé qu’il fallait abaisser les taux d’intérêt le plus tôt possible, car une politique monétaire « restrictive » n’est plus nécessaire pour l’économie américaine. Il a souligné que les pressions inflationnistes s’atténuent et que la Fed pourrait manquer le « bon moment » pour réduire les taux. Rappelons que l’inflation réagit généralement avec quelques mois de retard aux décisions de taux de la Fed. Par conséquent, si l’institution attend trop longtemps, elle pourrait voir l’indice des prix à la consommation tomber en dessous du niveau cible.

Une baisse de l’inflation sous 2 % n’est pas seulement dénuée de sens du point de vue de la Fed, elle est aussi dangereuse. Pourquoi maintenir un taux d’intérêt élevé si cette décision entraîne des conséquences inutiles ? Dans le même temps, les responsables de la Fed veulent s’assurer que le ralentissement de l’inflation (qui, soit dit en passant, n’a pas encore été confirmé, seulement anticipé) sera durable et stable. Rappelons que le rapport de janvier sera publié vendredi, et qu’il pourrait faire apparaître un ralentissement vers 2,4 %–2,5 %. Faut‑il interpréter un tel ralentissement de l’inflation comme un pas vers les 2 % ? À mon avis, non.

En observant le graphique de l’inflation sur les dix-huit derniers mois, on constate que depuis juin 2024, l’inflation se maintient régulièrement dans une fourchette de 2,3 % à 3,0 %. Par conséquent, une éventuelle baisse de l’inflation à 2,5 % ne garantit ni que le seuil de 2 % sera atteint prochainement ni, surtout, que l’inflation restera à peu près à ce niveau. La prise de conscience de ce fait pourrait continuer à freiner le comité du FOMC avant une nouvelle phase d’assouplissement.

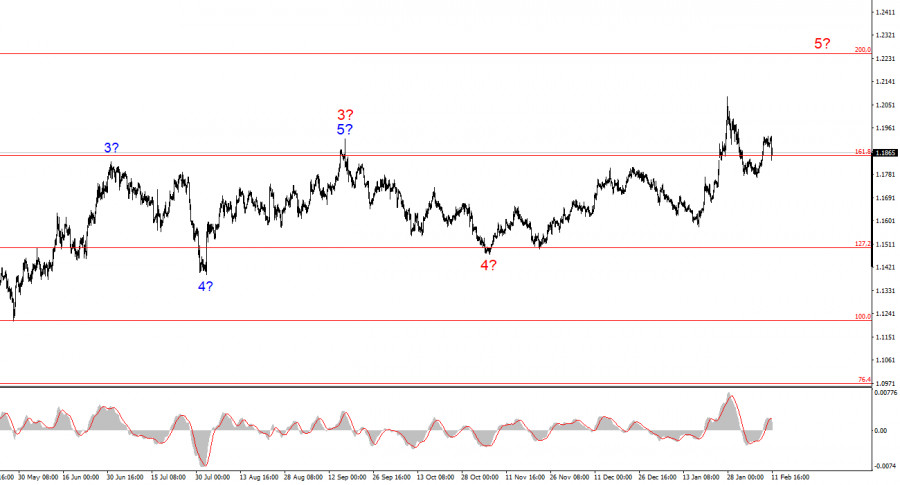

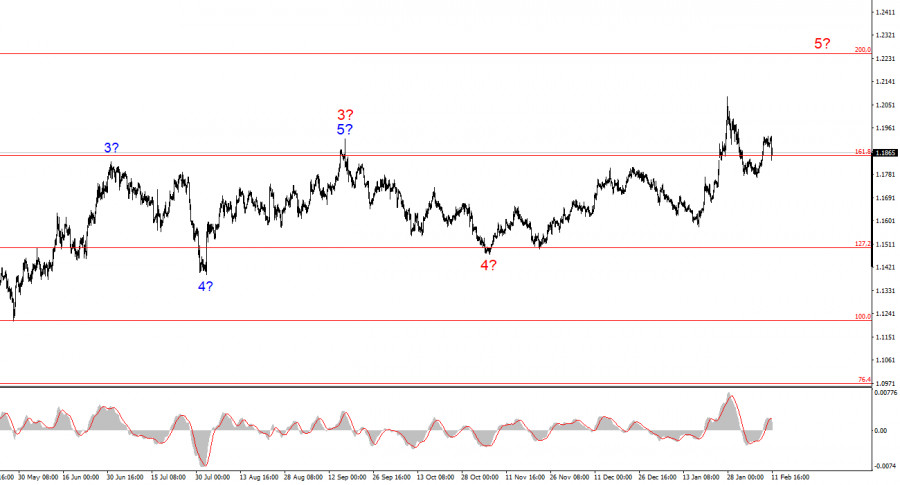

Structure de vagues pour EUR/USD :

D’après l’analyse d’EUR/USD, l’instrument continue de former un segment de tendance haussière. Les politiques de Donald Trump et la politique monétaire de la Fed demeurent des facteurs importants dans la baisse à long terme de la devise américaine. Les objectifs pour le segment de tendance actuel pourraient s’étendre jusqu’au seuil des 1,25. À l’heure actuelle, je considère que l’instrument évolue toujours dans le cadre de la vague 5 globale, de sorte que j’anticipe des hausses de prix au premier semestre 2026. Toutefois, à court terme, je m’attends à une vague baissière (ou à une série de vagues), car la structure a-b-c-d-e semble elle aussi achevée. Dans un avenir proche, mes lecteurs peuvent rechercher des zones et des niveaux pour de nouveaux achats (longs), avec des objectifs situés autour de 1,2195 et 1,2367, correspondant respectivement aux niveaux de Fibonacci 161,8 % et 200,0 %.

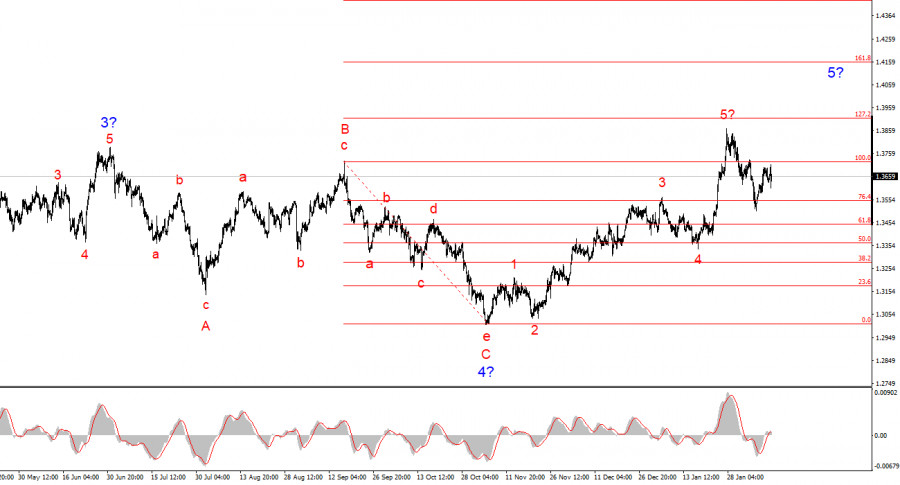

Structure de vagues pour GBP/USD :

La structure de vagues pour l’instrument GBP/USD apparaît assez claire. La structure haussière en cinq vagues a achevé sa formation, mais la vague 5 globale pourrait prendre une forme beaucoup plus étendue. Je pense que, dans un avenir proche, nous pourrions observer la construction d’un ensemble de vagues correctives, après quoi la tendance haussière reprendra. Par conséquent, dans les semaines à venir, je recommande de rechercher des opportunités pour ouvrir de nouveaux longs. À mon avis, sous Donald Trump, la livre sterling a toutes les chances d’atteindre 1,45–1,50 $. Trump lui‑même se félicite de la baisse du dollar. Toutes ses actions ont un double effet : affaiblissement du dollar et résolution des problèmes internes, externes, commerciaux et géopolitiques.

Principes clés de mon analyse :

- Les structures de vagues doivent être simples et compréhensibles. Les structures complexes sont difficiles à trader et entraînent souvent des modifications.

- En l’absence de conviction sur ce qui se passe sur le marché, il vaut mieux ne pas entrer en position.

- Il n’existe pas, et il n’existera jamais, de certitude à 100 % quant à la direction du mouvement. N’oubliez pas d’utiliser des ordres de protection stop-loss.

- L’analyse par les vagues peut être combinée avec d’autres types d’analyses et stratégies de trading.